Uma CCB, ou Cédula de Crédito Bancário, é um título de crédito emitido por uma instituição financeira, geralmente um banco, para formalizar uma operação de crédito. A CCB é regulamentada pela Lei nº 10.931/2004 no Brasil e tem como objetivo facilitar a obtenção de crédito pelas empresas, especialmente as de pequeno e médio porte.

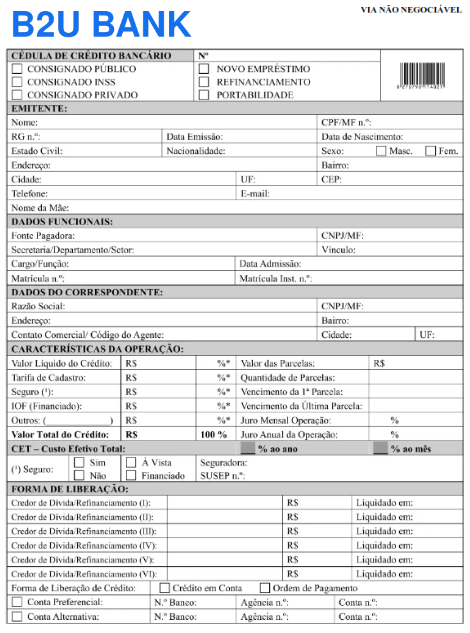

A Cédula de Crédito Bancário funciona como um contrato de empréstimo ou financiamento, consolidando as condições acordadas entre o credor (instituição financeira) e o devedor (tomador do crédito). Ela é emitida em formato de título, contendo informações detalhadas sobre a operação, como valor do crédito, prazo, taxas de juros, garantias, forma de pagamento e demais cláusulas contratuais.

A principal finalidade da CCB é proporcionar segurança jurídica tanto para o credor quanto para o devedor. Ela confere ao credor o direito de receber o valor do crédito acrescido de juros e demais encargos, enquanto ao devedor garante o acesso ao crédito de forma formalizada, com regras claras e previsíveis.

A Cédula de Crédito Bancário pode ser utilizada para diversas finalidades, tais como:

- Empréstimos empresariais: Empresas podem recorrer à CCB para obter crédito junto a instituições financeiras, financiando investimentos, capital de giro, expansão de negócios, entre outros.

- Financiamento imobiliário: A CCB pode ser utilizada como forma de financiamento para aquisição, construção ou reforma de imóveis, possibilitando que pessoas físicas ou jurídicas tenham acesso a recursos para o setor imobiliário.

- Agronegócio: No contexto do agronegócio, a CCB pode ser utilizada para financiar atividades relacionadas à produção agrícola, pecuária, maquinário, insumos, entre outros.

- Operações de crédito securitizadas: As CCBs também podem ser utilizadas como lastro para a criação de Certificados de Recebíveis do Agronegócio (CRA) ou Certificados de Recebíveis Imobiliários (CRI), que são títulos negociáveis no mercado financeiro.

Uma vantagem da CCB é sua negociabilidade, ou seja, ela pode ser cedida ou transferida para terceiros, permitindo que o credor (instituição financeira) converta o crédito em recursos financeiros antes do vencimento. Isso amplia a liquidez do título e possibilita a securitização da dívida, quando necessário.

Vale ressaltar que a emissão e utilização da Cédula de Crédito Bancário estão sujeitas às normas e regulamentações estabelecidas pelo Banco Central do Brasil e demais órgãos reguladores, visando garantir a segurança e a transparência nas operações de crédito.

Exemplos de CCB

Abaixo você pode acessar algumas CCB emitidas pelos bancos:

- Caixa econômica: https://www.caixa.gov.br/Downloads/aplicativo-caixa-tem/cedula-credito-bancario-mei.pdf

- Bradesco PJ: https://www.bradescofinanciamentos.com.br/assets/common/pdf/6241_172e.pdf

- Bradesco PF: https://financiamentos.bradesco/assets/common/pdf/6241_168e.pdf

O que é, e como funciona a tokenização de CCB

A tokenização de uma CCB (Cédula de Crédito Bancário) envolve a transformação desse título de crédito em um token digital. Essa tokenização pode ocorrer por meio da utilização de tecnologias de blockchain, que permitem a criação de ativos digitais representativos da CCB.

Aqui está um exemplo simplificado de como o processo de tokenização de uma CCB poderia ser realizado:

- Identificação da CCB: O emissor da CCB (instituição financeira) seleciona uma CCB específica que deseja tokenizar. Essa CCB deve estar em conformidade com as regulamentações e requisitos estabelecidos pelas autoridades competentes.

- Escolha da plataforma blockchain: A instituição financeira escolhe uma plataforma blockchain adequada para realizar a tokenização. Existem várias opções disponíveis, como Ethereum, Stellar, Hyperledger, entre outras.

- Contrato inteligente: Um contrato inteligente (smart contract) é desenvolvido e implantado na plataforma blockchain escolhida. Esse contrato define as regras e condições da tokenização, bem como os direitos e obrigações dos detentores dos tokens.

- Conversão para tokens: A CCB é convertida em uma representação digital através da emissão dos tokens na plataforma blockchain. Cada token corresponderá a uma fração da CCB original, permitindo a divisibilidade do título de crédito.

- Registro e verificação: As informações relevantes da CCB são registradas na blockchain, garantindo a transparência e a imutabilidade dos dados. É importante garantir a autenticidade da CCB e a verificação de sua titularidade.

- Distribuição dos tokens: Os tokens representativos da CCB são distribuídos aos investidores ou detentores de forma compatível com as regras estabelecidas no contrato inteligente. Essa distribuição pode ocorrer por meio de uma oferta pública ou restrita, dependendo da regulamentação aplicável.

- Negociação e transferência: Os tokens podem ser negociados e transferidos entre os detentores na plataforma blockchain, permitindo a liquidez e a facilidade de transação. As transferências são registradas na blockchain, garantindo o histórico de propriedade dos tokens.

É importante destacar que a tokenização de uma CCB envolve questões regulatórias e legais complexas, que podem variar de acordo com o país e a jurisdição. É fundamental que a tokenização seja realizada em conformidade com as leis aplicáveis e com a supervisão das autoridades competentes, quando necessário. Além disso, é recomendado contar com o suporte de profissionais especializados em blockchain e direito financeiro para garantir a conformidade e a segurança desse processo.

A Bitcointoyou através de sua unidade de negócio de tokenização, B2U Asset, já tokenizou e disponibilizou várias CCBs para serem investidas, confira em https://b2uasset.com

Se você quiser investir ou tokenizar uma CCB entre em contato conosco através dos nossos canais de atendimento.

Email: [email protected]

Whatsapp: +55 11 3164-5280